- Categorie: La paura sei in Economia

La paura a volte è una cosa buona

Soprattutto quando è senso di avversione al rischio

di Andrea Luzzi

www.mises.ca

www.mises.ca

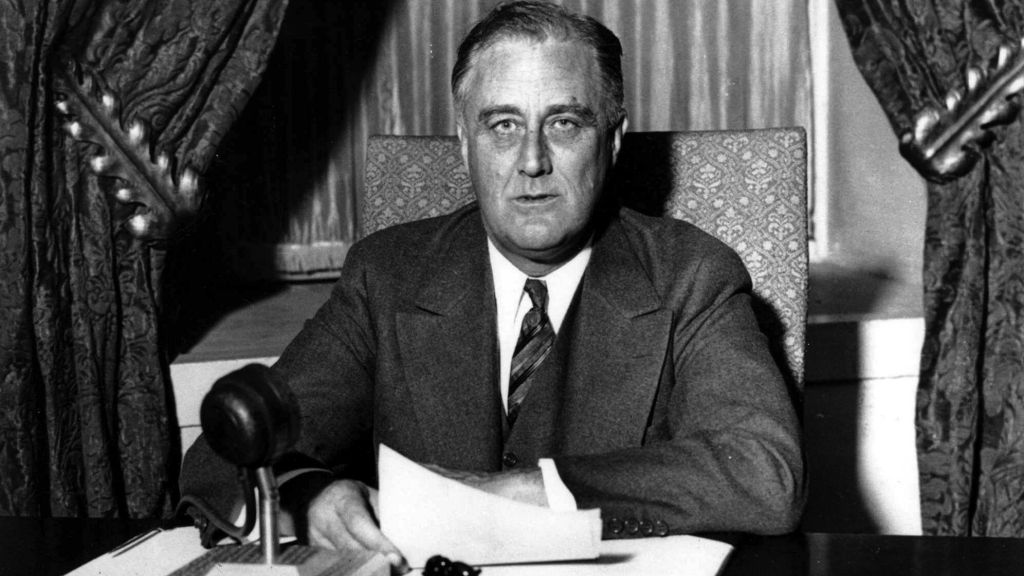

“La sola cosa di cui dobbiamo aver paura è la paura stessa, l’innominabile, irragionevole ed ingiustificato terrore che paralizza ogni sforzo rivolto allo sviluppo”. Franklin D. Roosevelt

Queste le parole del presidente statunitense rivolte alla Nazione nel marzo del 1933, all’apice di una crisi che aveva portato al fallimento di 4000 banche dall’inizio di quell’anno e ad un tasso di disoccupazione intorno al 25%.

All’indomani della Grande Crisi che ha sconvolto il mondo nel 2008, quelle parole risultano sempre più attuali. L’esplosione della bolla immobiliare negli Stati Uniti, il fallimento delle maggiori istituzioni finanziarie e la successiva crisi europea hanno alimentato una paura diffusa con la quale ancora conviviamo. La paura dell’insolvenza del sistema bancario nell’agosto del 2007 ha molto probabilmente acuito gli effetti del deterioramento nei fondamentali economici della locomotiva americana.

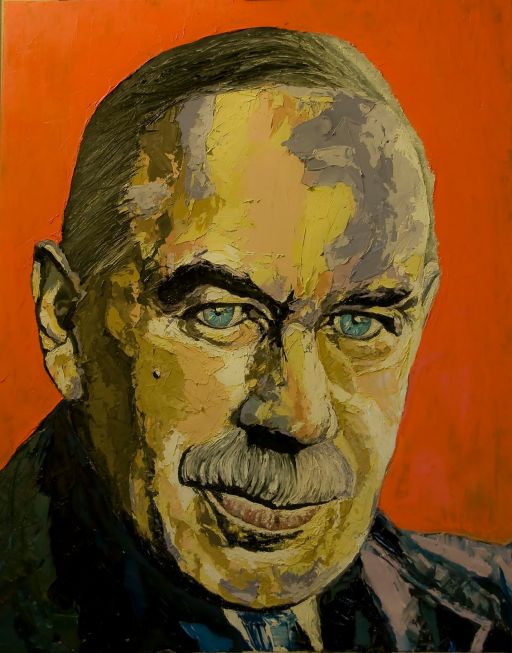

John Maynard KeynesIl sentimento diffuso di paura, che fa da contraltare alla sete di profitto con cui si alimentano i cicli economici, è stato ampiamente analizzato dallo storico dell’economia Kindleberger e ripreso nei lavori, spesso citati, di Reinhart e Rogoff. Lo stesso Keynes, nel lontano ’36, osservava come le decisioni economiche siano più legati a quelli che lui chiamava “animal spirits” piuttosto che complicati calcoli probabilistici.

John Maynard KeynesIl sentimento diffuso di paura, che fa da contraltare alla sete di profitto con cui si alimentano i cicli economici, è stato ampiamente analizzato dallo storico dell’economia Kindleberger e ripreso nei lavori, spesso citati, di Reinhart e Rogoff. Lo stesso Keynes, nel lontano ’36, osservava come le decisioni economiche siano più legati a quelli che lui chiamava “animal spirits” piuttosto che complicati calcoli probabilistici.

Una delle conseguenze della recente crisi finanziaria è la presa di consapevolezza che gli attuali sistemi di controllo dei rischi, fondati su teorie che ipotizzano la presenza di mercati efficienti, sono per la gran parte inadeguati. All’indomani della grande paura per il disfacersi di un sistema economico fondato in larga parte sul debito, molti operatori dell’economia ritengono che uno studio più approfondito del cervello possa spiegare molto più di mille formule matematiche astruse. L’uomo non si comporta in maniera razionale, come codificato dai rigidi paradigmi dell’homo oeconomicus, ma è mosso da stress, emozioni, sete di guadagno e molte volte paura. Una miglior conoscenza del cervello porta ad una migliore comprensione delle decisioni economiche dell’uomo. Da qui partono i lavori di Kanheman e Thaler che hanno portato al Premio Nobel (non per Thaler sfortunatamente, che è morto qualche anno prima della decisione).

In finanza, si usa un diverso nome per definire la paura: avversione al rischio. Si tratta di un corollario dell’istinto di sopravvivenza animale. In situazioni critiche, la natura favorisce gli individui che mostrano di essere meno propensi al rischio. A volte quest’avversione al rischio mostra risultati imprevedibili. Si pensi all’effetto Peltzman, che prese il nome da Sam Peltzman dell’Università di Chicago. Lo studio dimostrò come l’uso delle cinture di sicurezza nelle auto non portava ad una significativa diminuzione delle morte in autostrada, poiché i guidatori modificano il proprio comportamento in seguito alla nuova condizione, guidando più velocemente e con minore attenzione. Da allora molti studi hanno esteso i risultati di Peltzman all’uso degli ABS, degli airbag e, non sorprendentemente alla finanza.

di recente pubblicazione, gratis su Amazon

di recente pubblicazione, gratis su Amazon

Nel 2006, Christine Senior pubblicò un articolo sul Financial times nel quale veniva analizzata la crescita del mercato dei CDO in Europa, un mercato che nel 2005 arrivò a 175 miliardi di $. All’epoca, un’obbligazione corporate pagava 20 bps in più del tasso Libor mentre un CDO con lo stesso rating pagava 110 bps. Molti investitori non si chiesero minimamente da dove venisse quell’interesse addizionale salvo scoprirlo molto dolorosamente durante la Grande Crisi Finanziaria. Allo stesso modo, negli ultimi anni, molti investitori hanno accumulato azioni, obbligazioni e investimenti illiquidi confidando nella capacità delle Banche Centrali di sostenere le economie mondiali. Già Eschilo scrisse che a volte la paura è una cosa buona. Eliminarla può essere pericoloso.

Il senso di avversione al rischio (o paura che dir si voglia) che guida le scelte economiche è stato represso artificialmente creando l’illusione di un mercato scollegato dalla realtà e capace di resistere a qualsivoglia evento, sia esso un rallentamento dell’economia cinese o una stagnazione prolungata nelle economie con i maggiori problemi demografici. Molière diceva che a volte i rimedi uccidono più delle malattie. La decisione della Gran Bretagna di uscire dall’Unione Europa ha dimostrato la fragilità di queste assunzioni ed ha visto il ritorno della paura sui mercati finanziari.

Negli anni ’30 le politiche autarchiche europee alimentarono il fuoco della crisi che stava arrivando dagli Stati Uniti. Il recente esito del referendum sulla Brexit va nella stessa direzione ed è per questo motivo che i mercati reagiscono con un’ondata di panico molto difficile da contenere.

La paura è tornata nelle menti delle persone e non sarà facile riportare la calma.